加密运动的意识形态起源,提供了加密货币、区块链、Web3、NFT 和元宇宙的基本介绍,并讨论了相关政策方面的影响。中国人民大学金融科技研究所(微信ID:ruc_fintech)对报告核心部分进行了编译。

来源 | Bennett Institute for Public Policy at the University of Cambridge

作者 | Sam Gilbert

加密运动起源于 1970 年代自由主义对国家的批评,认为中央银行是非法的,政府税收是一种保护手段。1990 年代,数字技术的传播让自由主义者产生了希望,即国家对个人的权力最终可以在网络空间中被超越。加密货币的后续技术发展,在一定程度上是为了实现个人从国家暴政中解放出来的愿景。有两本书特别有影响力:尼尔斯蒂芬森的小说《雪崩(Snow Crash)》(1992)和《主权个人(The Sovereign Individual)》(1997),詹姆斯戴维森和威廉里斯莫格的非小说类书籍。这两部作品都设想了一个极端不平等的未来,其中民族国家在很大程度上已经消亡。取而代之的是,小型私人城邦竞相吸引最富有和最有才华的人,他们选择具有最适合他们的货币、法律和安全安排的司法管辖区。在《雪崩》中,自主司法管辖区精英之外的人将大部分闲暇时间都花在了一个名为元宇宙的虚拟世界中,它提供的条件比现实更温和。在当代加密运动中的主要人物(例如 Balaji Srinivasan、Elon Musk 和 Naval Ravikant)的话语中,经常听到这些书的回声。假设加密技术本质上是自由主义的,或者所有加密的倡导者都分享这些意识形态承诺是错误的。尽管如此,加密货币的起源有助于解释为什么激进去中心化、机构去中介化和个人赋权的想法被认为具有不言而喻的价值。

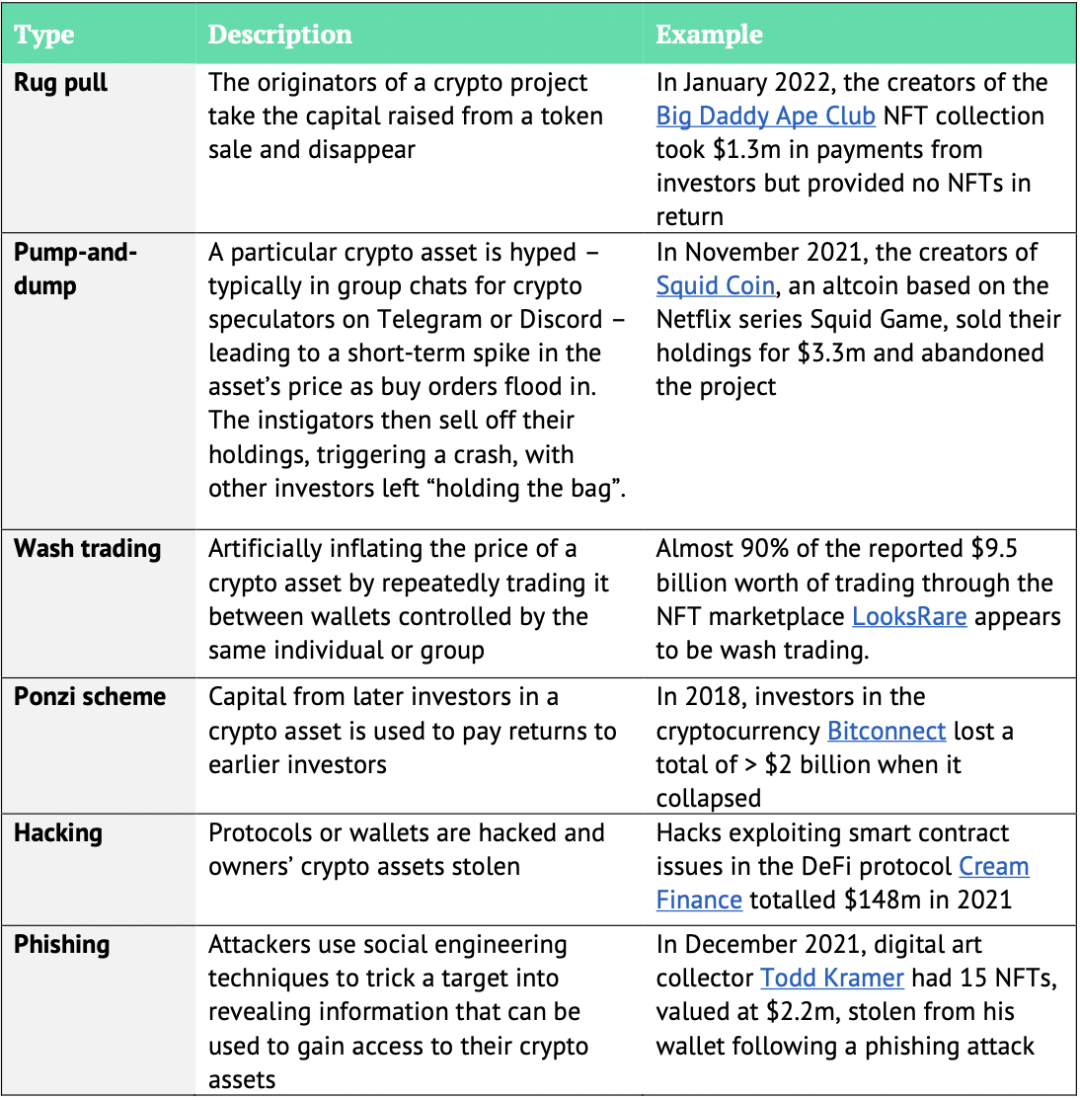

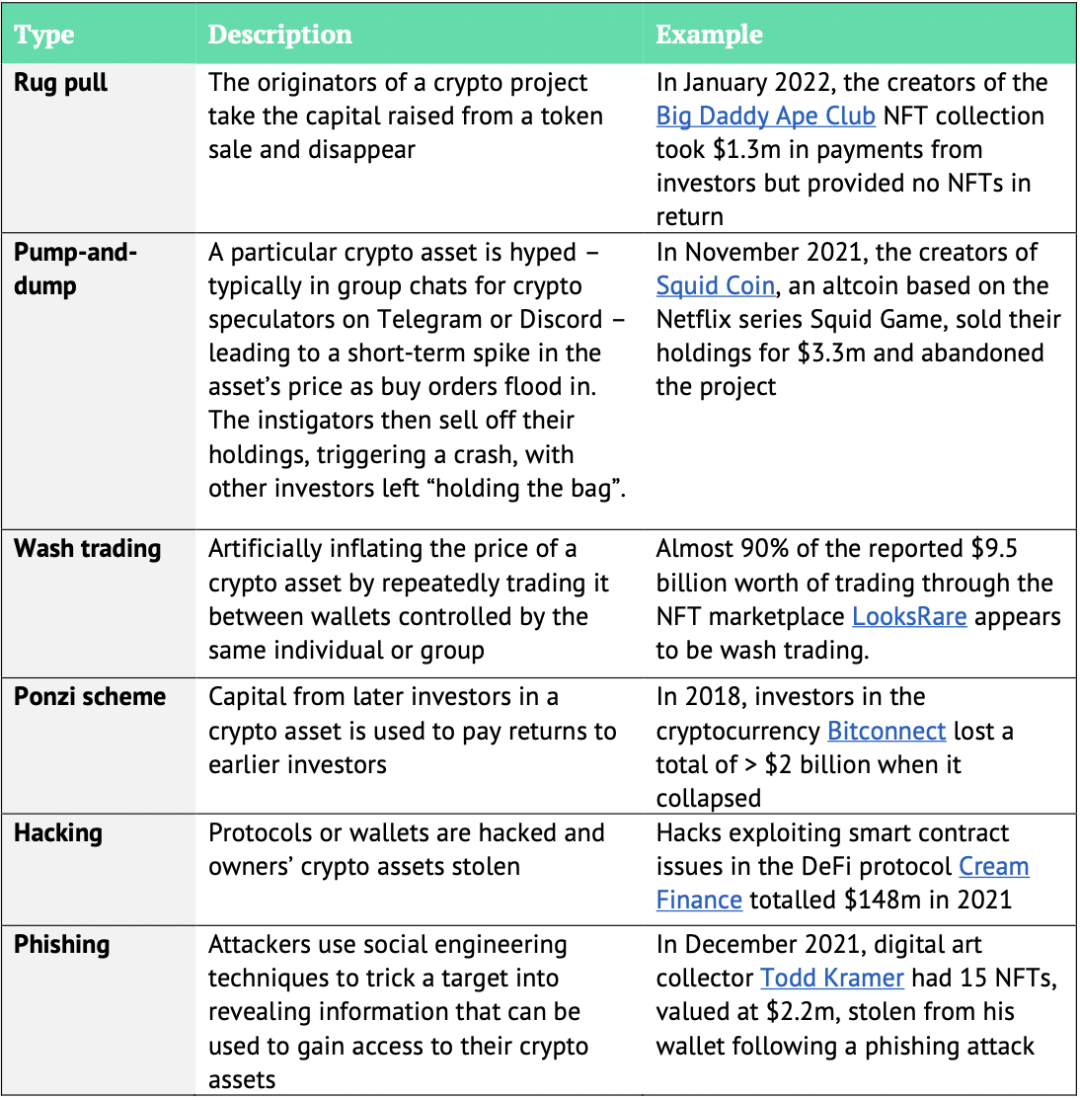

加密货币最初被认为是中央银行发行的法定货币的替代品。然而,实际上现有的加密货币并不符合大多数公认的货币或货币定义。可以用它们购买的东西太少,以至于它们无法用作交换单位——至少在正统经济中是这样。同时,它们的波动性太大,无法起到保值的作用。因此,加密货币更准确地归类为金融资产或证券,因此有时被贴上“加密资产”的标签。第一个也是最著名的加密货币是比特币(BTC)。在撰写本文时,1 个比特币价值约 42,000 美元,流通中的硬币约 1,890 万枚,这意味着市值约 7,950 亿美元。比特币的总供应量不能超过 2100 万枚硬币——这是由其笔名中本聪的创造者 (Satoshi Nakamoto) 建立的通缩特征。比特币可以通过在 Coinbase 和 Binance 等加密货币交易所和 eToro 等交易应用程序交换法定货币,或通过挖掘来获得。比特币挖掘涉及解决计算难题。随着谜题复杂性的增加,需要越来越多的计算能力。根据今天的价格,仍有待开采的比特币价值超过 880 亿美元,为采矿创造了强大的经济激励。比特币挖矿已经变得高度专业化:矿工使用专门的钻机并经常迁移到电力最便宜的地方,这将比特币与哈萨克斯坦等地的能源危机联系起来。人们为什么要购买比特币?由于它在金融系统之外运作并提供一定程度的匿名性,因此比特币可用于非法交易(例如购买毒品)和洗钱。它还可用于规避外汇管制,以及对冲新兴市场经济体的恶性通货膨胀和货币贬值。但对于英国投资者而言,购买比特币的主要非犯罪理由是推测其价格的短期走势,或买入并持有以期获得长期升值(在加密术语中称为 hodling)。虽然全球估计有 1.14 亿人拥有比特币,但按价值计算,大部分持股属于对冲基金和其他专业投资者。仅次于比特币的第二大加密货币是以太坊(市值 3770 亿美元)。以太坊的平台可用于创建新的加密货币(见区块链简介),这导致了山寨币(Altcoins)的激增,如狗狗币(Dogecoin, 市值 200 亿美元)。山寨币的用例与比特币相同。稳定币是与法定货币(通常是美元)挂钩的加密货币的一个子类别,它的存在是为了为投资者提供远离市场波动的避风港,并促进加密货币兑换回法定货币。最著名的稳定币是 Tether(市值 780 亿美元), 其由于美元储备低而引起了监管机构的关注(见政策影响)。加密货币保存在称为钱包的加密安全电子存储库中,但是加密货币交易容易出现诈骗、欺诈和市场操纵(见表 1)。

区块链是一种分布式数据库技术。区块链数据不是存储在特定机器上(例如,储存在亚马逊网络服务的云服务器上),而是分布在许多机器组成的网络上。网络中的各个机器称为节点。区块链的拥护者声称它比传统数据库技术提供了三个关键优势:去中心化——没有单点故障,也不依赖受信任的中央机构来验证交易(因此区块链有时被描述为“去信任”)然而,与传统的数据库技术相比,区块链是缓慢且耗能的。这是用于更新数据库的共识机制的一个功能,它涉及网络中的多个节点来验证每个新事务。有两种共识机制:工作量证明和权益证明。比特币挖矿是工作量证明机制的一个例子,其中节点竞争将交易添加到区块链的权利,获胜者将获得加密货币奖励(参见加密货币简介)。权益证明机制只是根据节点现有的加密货币持有量来奖励节点,这意味着它们比工作量证明机制使用更少的能量。虽然区块链的发明是为了支持比特币并继续支持所有加密货币,但它也可以用于其他目的,通常与智能合约结合使用 —— 以计算机代码编程的合约,可以根据预定的触发器自动执行。智能合约十分重要,因为它们消除了对律师、银行和经纪人等可信中介的需求,为点对点交易铺平了道路。然而,推论是交易方必须能够自己阅读智能合约代码:如果代码中的错误或欺诈功能导致损失,他们就没有追索权。恶意智能合约是许多加密欺诈和诈骗的手段。区块链的许多现实用途都涉及以太坊。除了发行自己的加密货币外,以太坊还运营一个开源平台,使软件开发人员可以轻松创建:dApps – distributed applications running on blockchain协议——确定不同类别应用程序应如何运行的标准化规则集分布式自治组织(DAO)——一种由智能合约而非中央机构管理的组织形式,有些人将其视为合作社和工会的数字继承者对以太坊平台的访问导致了基于区块链的项目的激增(参见Web3简介)。Web3 一词指的是假定的下一代网络技术、法律和支付基础设施——包括区块链、智能合约和加密货币。对于它的拥护者来说,Web3 的点对点特性意味着它代表了一个比当前迭代 Web 2.0 更公平的网络愿景,后者由强大的中介平台(Facebook、亚马逊、苹果、谷歌和其他大型科技公司)主导。然而,一些加密货币倡导者——尤其是 Jack Dorsey——认为 Web3 只是机会主义风险资本投资者发明的一种叙事,他们的利润动机与激进去中心化的政治项目不相容(见意识形态起源)。大多数现有的 Web3 项目都属于以下三个类别之一:去中心化金融或DeFi——点对点、基于区块链的金融服务,包括储蓄、借贷、支付和信用评分。许多DeFi 应用程序都在以太坊上运行。数字服务——分散式互联网服务提供、云存储、网络基础设施、数据分析和身份管理当前 Web3 独角兽(价值超过 10 亿美元的公司)的例子包括:Chainalysis,一个用于合规、风险管理和网络犯罪调查的数据分析平台Sorare,一款基于以太坊的梦幻足球游戏,其中虚拟玩家卡可以被购买和交易Web3 社区可以在消息平台 Discord 和 Twitter 上的群聊中找到,其中成员通常可以通过以下一种或多种方式识别:带有“.eth”扩展名的个人资料名称(指与以太坊等效的域名)新 Web3 项目的资金通常不是通过出售股权来筹集,而是通过向产品或服务的潜在用户和/或相信未来代币价值会上涨的金融投资者出售代币来筹集。该过程被称为首次代币发行(ICO)、代币生成事件或简称为代币销售。一部分代币通常由创始团队保留,以便他们继续在项目中拥有股份,并可以激励员工和贡献者(类似于传统初创公司的股票期权)。不可替代代币 (NFT),授予对独特数字财产项目的所有权,例如图像、视频和音频文件所有这些代币都是可以在二级市场交易的金融资产。因此,它们比初创公司股权或期权更具流动性和波动性,并且可以用于与加密货币相同形式的金融投机。一些消费品牌通过代币销售将其忠诚度计划金融化,特别是一些英超足球俱乐部(与 Web3 公司 Socios 合作)。NFT在建立Web3的主流消费者意识方面发挥了关键作用。数字艺术作品的NFT,如Beeple's Everydays-The First 5000 Days,收藏品,如Bored Ape Yacht Club avatars,以及虚拟土地地块,通过传统拍卖行和OpenSea等Web3市场都以数百万美元的价格售出。与加密货币一样,NFT也存放在钱包中。从技术上讲,NFT不是数字文件本身,而是区块链上的数据库条目,将所有权归属于特定钱包。可证明的单个NFT的稀缺性意味着它们可以作为数字身份符号,这有助于解释为什么有时它们会被比作劳力士手表和兰博基尼跑车。各种消费品牌,包括可口可乐、耐克和麦当劳,都试图通过发行(或放弃)自己的NFT系列来利用这一热潮,曼城和格拉斯哥流浪者等足球俱乐部也是如此。名人代言是促进高知名度NFT项目的常见手段。一些富有的名人,如里斯·威瑟斯彭和约翰·特里,似乎是热情的收藏家,而其他人,包括帕里斯·希尔顿和弗洛伊德·梅威瑟,似乎以更直接的交易方式与他们接触。然而,并不是所有的NFT都定价过高,或者与知名品牌或名人有关(例如,参见The Pluto People或Les léfants Terribles案例研究)。据说,NFT为数字艺术家提供了一种直接向公众出售作品的新方式,而无需向代理商或画廊支付佣金,并有可能从二级市场上未来的作品销售中获得持续的版税。据说音乐人和视频内容的创作者也可以享受到同样的好处,他们的产品(分别是音频和视频文件)也可以用NFT来表示。同时,已提议将 NFT 市场建立为 DAO(参见 Blockchain Primer),作为先发制人的一种手段,以抢占新一代主导中介机构的出现——作为Spotify、Youtube、TikTok 等的 Web3 继任者。这个想法是,创作者将有机会共同拥有交易其作品的平台,并通过治理代币确定他们的决策。与加密货币一样,NFT 价格可能会波动,而 NFT 交易容易出现欺诈和市场操纵。当 NFT 最初发行(或铸造)时,支撑智能合约可能被设计为从买家钱包中抽取加密货币和其他代币。同时,二级市场的价格可以通过清洗交易(Wash trading,即同一个人或团体控制的钱包之间的 NFT 交易)人为抬高。 Web3 提供的假名有助于这两种做法。元宇宙一词指的是可以使用 Web3 技术构建的开放、持久、实时、可互操作的虚拟世界。NFT、区块链、智能合约和加密货币提供了补充虚拟现实 (VR) 功能所需的支付和法律基础设施。但是,元宇宙还不存在。马克扎克伯格在 2021 年 Connect 会议上关于元宇宙的演讲以及 Facebook, Inc. 更名为 Meta Platforms, Inc. ,并鼓励评论员将现有的 VR 应用程序(包括通过 Meta 的 Oculus 耳机提供的应用程序)描述为元宇宙的表现形式。这是不正确的,因为此类应用程序既不是持久的(因为它们在用户退出时重置),也不是可互操作的(因为它们是孤立的,不可能在它们之间无缝移动)。因此,与本文中描述的其他概念和技术不同,元宇宙只能根据其潜力进行讨论。虽然对某些人来说,广泛参与元宇宙似乎令人难以置信,但 Fortnite、使命召唤和 Minecraft 等大型多人在线游戏 (MMO) 所达到的规模暗示了这种潜力。超过 10 亿人定期玩 MMO,估计每年在其中发生 930 亿美元的经济活动,使用每个游戏原生的电子货币(例如,Fornite 的游戏内货币称为 V-Bucks)。这些虚拟经济的主要驱动力是“皮肤”的销售——一种允许玩家改变他们在游戏中的外观的虚拟商品。据称,虚拟世界中 MMO 的互操作性、用加密货币替换游戏内货币以及将皮肤铸造为 NFT,将导致虚拟商品市场的显著增长。据说皮肤可以从一个游戏带到另一个游戏;出售、出租或赠送给其他玩家;用作抵押品;等等。基于区块链的游戏 Axie Infinity 提供了元宇宙经济发展可能带来的机遇和风险的一瞥。 Axie Infinity 采用“即玩即赚”模式运营,需要约 1,000 美元的前期投资,但使用基于以太坊的游戏内代币进行奖励,该代币可用于虚拟资产的 NFT,或兑换成法定货币。大多数玩家居住在菲律宾,其中一些人将其作为主要收入来源。这种收入的可持续性取决于更富裕的玩家是否愿意继续使用法定货币进行游戏内购买,一些人认为这相当于复制了殖民权力关系。除了游戏之外,元宇宙还承诺提供远程工作和社交体验,这些体验改进了目前使用 Zoom、Slack、Miro 和 Microsoft Teams 等软件所能实现的功能。假设疫情的情况和净零目标继续显着减少长途旅行,远程交互将继续维持现状。至少有理由认为,他们可以从虚拟世界中的发生中受益匪浅——例如,想象一下,在他们真实的家中,虚拟地拜访一个地理上遥远的家庭成员,而不是在 Zoom 上看到他们。 VR 治疗也被证明可以缓解慢性疼痛、创伤后应激障碍和恐惧症,这表明虚拟现实最终可能具有临床应用价值。在英国,加密货币监管已经在进行中。以下是加密货币、区块链、Web3、NFT 和元宇宙的最新发展提出的未决政策问题的非详尽列表。在某些情况下,勾画出针对不同风险和机遇可能采取的政策应对措施的轮廓。通过加密货币洗钱的风险是众所周知的; DAO 形式加剧这种情况的方式可能不那么严重。像流行的 Uniswap DeFi 协议这样的 DAO 结构的加密货币交易所不会 (实际上在技术上无法)执行 KYC 检查。Web3 同时带来了机遇和风险。种子企业投资计划 (SEIS)、企业投资计划 (EIS) 和企业管理激励计划 (EMI) 的改编版本可能值得考虑作为增加早期 Web3 企业可用的资本和人才供应的一种手段。鼓励 DeFi 项目申请 FCA 的监管沙箱可能有助于英国巩固其作为全球金融科技中心的地位。与此同时,艺术家、音乐家和视频内容创作者将受益于对 NFT 税收待遇的更清晰的指导和修订。CBDC 是纸币的数字版本,可用于零售和批发支付。因此,它们可以被视为加密货币的竞争对手。尼日利亚和巴哈马已经启动了 CBDC,其他一些国家正在试点,包括中国和瑞典。与此同时,英格兰银行正在推进自己对 CBDC 的探索。理由有两重。首先,如果货币系统要完全数字化,就需要 CBDC 来确保公民保留使用法定货币的机会。否则,他们将无法替代加密货币,因此将面临本简报前面描述的风险。其次,CBDC 有可能使跨境支付更快、更便宜,并提高某些货币政策的有效性。例如,中央银行可以在旨在快速贬值CBDC ,发放金融刺激支付,鼓励接受者立即花费刺激资金而不是储蓄它们。工作证明共识机制具有显着的碳足迹,比特币现在比瑞典整个国家消耗更多的能源。当比特币的价格上涨时,它会激励人们在挖矿上花费更多的精力。因此,任何依赖工作量证明的系统的扩展显然都与净零目标相冲突(还加剧了能源安全风险)。以太坊计划从工作量证明转向浪费较少的权益证明机制,但目前,由于对以太坊的依赖,大多数 Web3 项目都存在显着的环境外部性。权益证明共识机制对环境的破坏性较小,但由于它的运作按照马太效应,它们也加剧了不平等。现有持有量最大的市场参与者能够质押最多的代币——因此他们获得了最大的区块奖励,这意味着他们的持有量以更快的速度增长。因此,基于权益证明的区块链倾向于寡头垄断:网络中的主导节点最终有权以不利于其他参与者利益的方式更改协议(例如,通过提高价格)。在这种情况下,反垄断将不是一个有效的政策杠杆,因为没有组织实体可以追究责任。竞争政策制定者关注的另一个领域应该是具有把关能力的新中介平台的兴起。与加密运动的去中心化理念背道而驰的是,消费者对可信中介的需求不断增加,这些中介可以执行有用的市场功能,例如验证智能合约的真实性、冻结被盗用的加密资产或逆转意外交易。主流加密货币和 NFT 越多,这种需求就会越大。在万维网和 Web 2.0 的背景下,类似的动态产生了 Spotify 和 App Store 等主要中介。因此,Web3 市场似乎很可能会以同样的方式发展——例如,OpenSea 可能会成为 NFT 销售的主要中介。交易应用程序和加密货币交易所的可访问性意味着消费者进入加密货币投资的门槛非常低。同时,阅读和理解智能合约所需的技术理解水平非常高。再加上名人对 NFT 的背书、加密货币的线上广告活动以及 Web3 公司和足球俱乐部之间的商业伙伴关系,这为广泛的金融不当销售创造了条件。使这种风险更加复杂的是欺诈的盛行——2021 年全球因加密诈骗损失了约 140 亿美元——以及 Tether 的崩溃可能导致系统性故障和加密货币持有者的巨额损失。在英国,英国财政部最近发布了加密资产广告在金融监管下的推广规则。同时,欧盟委员会(EC)的监管提案将要求交易所遵守设计的标准保护消费者免受网络攻击、欺诈和技术故障造成的损失。同样的提案还要求希望通过代币销售筹集资金的 Web3 项目进行合并,并将其白皮书提交给监管机构。像这样的适度进入壁垒可能会抑制一些欺诈项目,并有助于识别连环诈骗者。一个可能的额外缓解措施是要求交易应用程序和交易所在允许他们投资加密货币(如股权众筹平台)之前实施旨在测试客户财务复杂性的问卷调查。对于 Web3 项目,还有比 EC 提案更进一步的措施,即要求白皮书向潜在投资者解释代币的分配和归属时间表。在这两种情况下,投资者的权衡都将削弱代币相对于股权作为为新企业筹集资金的一种手段的优势。加密货币的存在是勒索软件攻击的促成因素,因为它们使攻击者更容易在不透露身份的情况下接收大笔付款。 2019 年勒索软件攻击造成的损失为 115 亿美元,每个受影响的组织的平均恢复成本为 190 万美元。最近受勒索软件攻击影响的英国组织包括 NHS England、Redcar 和 Cleveland Borough Council 以及 KP Snacks。加密资产市场的规模和增长率(2.3 万亿美元,2021 年增长 200%)足以对金融体系的整体稳定性构成风险,并有可能对实体经济产生连锁反应。由于对加密货币有大量机构投资——尤其是来自拥有杠杆头寸的对冲基金——严重的市场调整可能导致其他资产被抛售以满足追加保证金的要求。这将对金融体系中的流动性产生不利影响,如果一般投资者情绪受到影响,可能会导致蔓延。如果加密衍生品市场继续增长,风险将会加剧。区块链的不变性可能意味着复仇式色情和 doxxing(恶意发布识别个人身份的信息以实行骚扰)的案例增加。将 NFT 空投到加密钱包中的能力可能会被恶意使用,违背个人意愿将非法图像或视频的所有权授予个人。在这种情况下,个人只能通过将文件发送到不同的钱包来删除文件。与此同时,VR 环境为网络欺凌和性骚扰等网络危害带来了新的维度。即将出台的在线安全立法似乎很快需要更新以降低这些风险。此外,Web3 的去中心化性质可能意味着对大型科技公司的制裁威胁将失去其作为政策杠杆的效力。本政策简报中讨论的主题不少;但问题在于,它一方面倾向于鼓吹,另一方面又倾向于争论。因此,我们的目标是提供尽可能平衡和客观的概览。然而,我们将在结束语中抛开这种客观的态度。我们不认为决策者需要过度关注机构投资者和成熟的散户投资者对加密资产的投机。本简报所报告的市场规模很可能因清洗交易(Wash trading)而膨胀,这将降低该市场对整体金融稳定的风险程度。围绕犯罪分子难以清洗和花费大量加密货币的宣传似乎有可能对勒索软件攻击和诈骗起到威慑作用。与此同时,对加密资产价格暴跌的干预可能会损害监管机构的合法性。如果可以征税并执行反洗钱规则,这些市场部门可能会自行管理——至少目前如此。相比之下,目前存在着一个明显的危险,即消费者因加密资产的不当销售而遭受严重损失,其规模相当于2000年代的担保贷款(Secured loans)或2010年代的发薪日贷款(Payday loans)。当涉及到加密货币投资和首次硬币发行时,广告活动、与消费者品牌的赞助交易以及名人社交媒体促销都应该受到严格监管。应通过要求交易所(如Coinbase)和交易应用程序(如eToro)在允许客户投资之前对客户的手段和财务成熟度进行更多尽职调查,来提高加密货币投资的进入壁垒。这将反过来提高DeFi的进入壁垒,因为加密货币持有是参与DeFi的前提。同时,应调查粉丝忠诚度计划(如Socios)和电子竞技(如Sorre)的代币化,以确定消费者暴露于市场波动的重要性。在我们看来,NFT给消费者带来的风险似乎不那么严重。与加密货币不同的是,NFT的买家会收到一件物品作为回报,无论其市场价值未来如何波动,这都会给他们带来快乐。通过这种方式,NFT市场与葡萄酒、邮票和美术等现实世界收藏品市场的共同点大于金融服务市场,因此我们认为不需要上述那么稳健的方法。代币化为初创企业和数字艺术家提供的新机会不应被忽略。税收政策(如SEI、研发税收抵免)在过去十年中对英国科技行业的成功起到了重要作用,同样可以帮助新兴的Web3行业发展。虚拟经济的增长潜力也是如此,无论是否出现成熟的元宇宙,英国的视频游戏行业都可能是更大的就业市场和公司税收来源。最后,我们认为权力下放和非中介化的好处被过分强调了。虽然一些市场中介是榨取式承租人,但许多其他中介发挥着智能合约代码无法复制的增值治理作用。例如,我们怀疑很少有普通消费者会认为一家没有客户服务部门的银行,或者一个没有能力将争议升级到人为决策的在线市场是对现状的改善(即使他们提供了更好的价格)。出于这个原因,我们希望可信的中央当局仍然是未来Web的一个特征。如果这样的话,由于本简报中描述的大多数机会在技术上并不依赖于去中心化的解决方案,因此可能在没有区块链负外部性的情况下抓住这些机会。

版权声明

本文仅代表作者观点,不代表赞书网立场。

本文系作者授权赞书网发表,未经许可,不得转载。

1条评论

识别码:orubpj94308MW-太棒了!这个观点简直一针见血,让我茅塞顿开,给作者点个大大的赞!http://www.680860.com/wssh/wszs/9tcxx1w.html